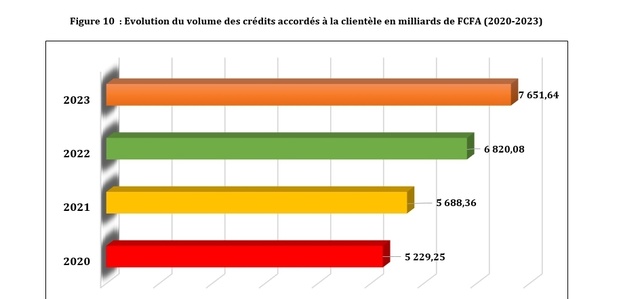

Nonobstant les diverses révisions des taux directeurs intervenues en réponse aux pressions inflationnistes, la dynamique haussière de l’offre des crédits bancaires observée au cours des dernières années s’est maintenue en 2023.

Leur amélioration est essentiellement imputable à l’accroissement des engagements à court terme (+32,0%).

La faible contribution du marché de crédit-bail au financement de l’économie et de l’investissement témoigne de la prégnance d’un certain nombre d’obstacles à prendre en compte par les acteurs.

L’analyse de la structure des crédits bancaires en 2023 met en évidence une prédominance des crédits à court terme (49,20%), suivis de ceux à moyen terme (38,90%) ; les crédits à long terme ressortent avec une faible proportion (6,84%).

Comparé aux autres pays de l’UMOA, la concentration du marché du crédit demeure faible au Sénégal en 2023 comme en atteste l’indice HERFINDAHL-HIRSCHMANN (IHH) qui ressort avec une valeur estimée à 668. Les autres places bancaires enregistrent un niveau de concentration plus élevé : Guinée- Bissau (1797), Niger (1278), Mali (1231), Bénin (1209), Burkina (1134), Togo (1114), Côte d’Ivoire (893).

En effet, plus l’IHH d’un marché est élevé, plus le marché est concentré entre un petit nombre d’acteurs revêtant ainsi des risques de situations d’oligopoles.

On distingue 3 situations : IHH < 1 000 (secteur peu concentré) ; 1 000 < IHH < 2 000 (zone intermédiaire, secteur moyennement concentré) ; IHH > 2 000 (secteur concentré, zone de risques importants).

Lejecos Magazine